影音先锋成人 二季报点评:博时双季鑫6个月持有羼杂B基金季度涨幅-1.10%

本站音尘,日前博时双季鑫6个月持有羼杂B基金公布二季报,2024年二季度最新范围0.01亿元影音先锋成人,季度净值涨幅为-1.1%。

从功绩阐述来看,博时双季鑫6个月持有羼杂B基金曩昔一年净值涨幅为-2.82%,在同类基金中排行960/1313,同类基金曩昔一年净值涨幅中位数为-0.29%。而基金曩昔一年的最大回撤为-9.58%,建立以来的最大回撤为-15.66%。

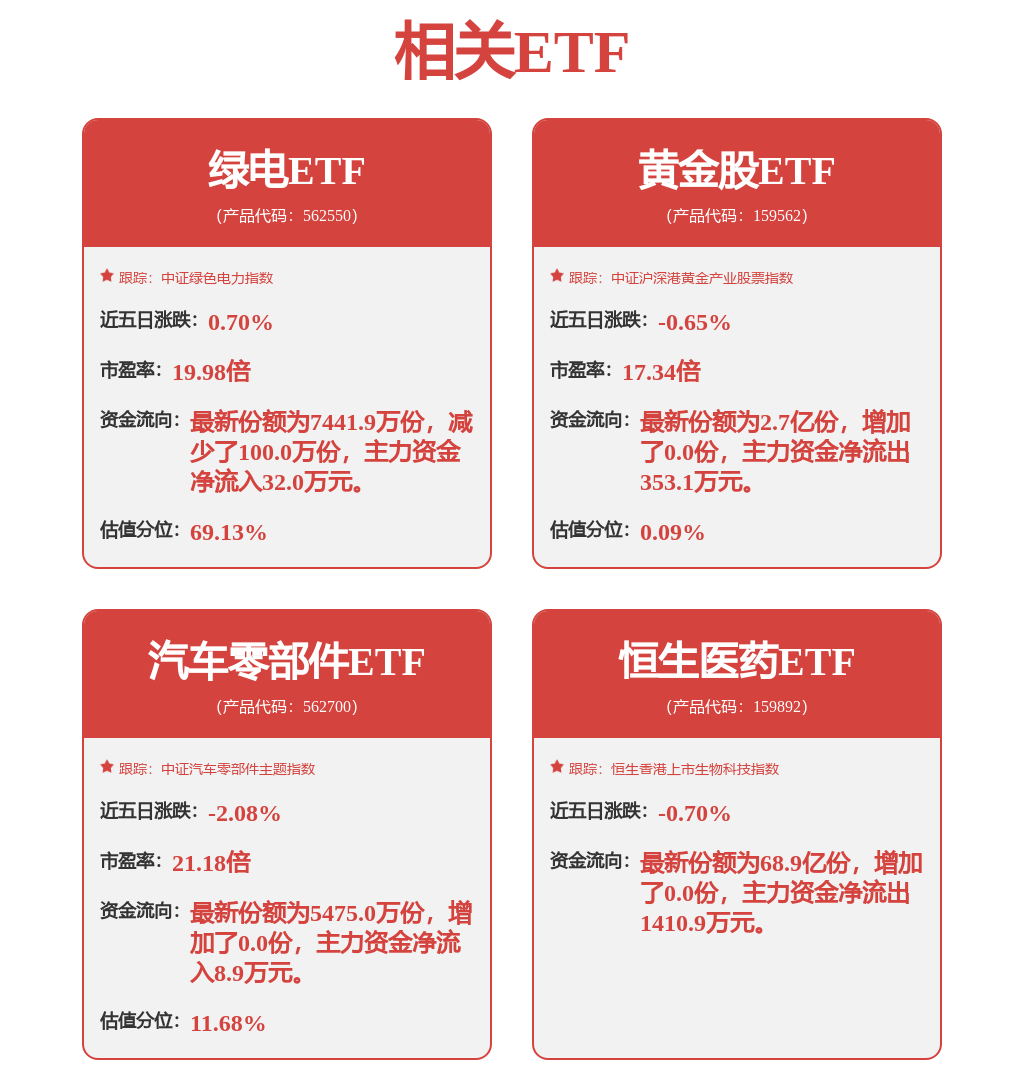

从基金范围来看,博时双季鑫6个月持有羼杂B基金2024年二季度公布的基金范围为0.01亿元,较上一期范围110.31万元变化了-2.66万元,环比变化了-2.41%。该基金最新一期资产竖立为:股票占净值比29.74%,债券占净值比29.41%,现款占净值比6.46%。从基金持仓来看,该基金当季前十大股票仓位达24.86%,国产色片第一大重仓股为紫金矿业(601899)影音先锋成人,持仓占比为9.79%。

基金十大重仓股如下:

博时双季鑫6个月持有羼杂B现任基金司理为过钧。其中在职基金司理过钧已从业19年又341天,2021年1月20日认真接办措置博时双季鑫6个月持有羼杂B,任职技能累计文书为-3.88%。面前还措置着16只基金居品(包括A类和C类),其中本季度阐述最好的基金为博时信用债券A/B(050011),季度净值涨幅为3.75%。

对本季度基金运作,基金司理的不雅点如下:本季度好意思联储第六次和第七次看护5.25-5.5%的绸缪利率不变,并把本年的预期降息次数从两次减少到了一次。居高不下的财政赤字和高潮的通胀预期需要更高的风险溢价。大选年的选举压力和中小企业融资贵问题,降息亦然逼上梁山的选拔,因此下半年权衡好意思联储可能哄骗劳工阛阓的短期走软而降息,但二次通胀风险可能因此而抬升。如特朗普在本年大选中得手,他的政事和经济见解可能会导致更高的通胀和财政赤字。24年好意思国财年权衡赤字将达1.9万亿好意思元,较二月份预测上升27%。在选举之年,两党放置开支和削减债务的意愿都不彊。本季度加拿大和欧洲列国央行都开启降息,超半数G7国度货币计谋依然转向,瑞士以致依然结合两次降息,加息周期可能依然完结。但因此带来的好意思元指数走强又给非好意思货币带来贬值的压力,东谈主民币兑好意思元汇率依然波及年内低点。但要是下半年好意思联储也开启降息之旅,尽管可能是短期的,在二次通胀再度起来之前,好意思元强势可能会告一段落;与此同期,好意思国经济软着陆的概率上升,成心于中国的出口链连续成为年内的亮点。受本季度经济增速有所减纵容数据不足预期情况下,债券阛阓看护强势,收益率弧线走出牛陡下行走势,中短端收益率下行幅度大于长端。技能经济基本面并未出现大的变化,地产限购大范围放开以及超永久国债刊行莫得对债市产生大的影响:字据国外训戒,地产调养基本上需要3-5年时辰,当今征询转向还为时过早,因此债市最悲哀的利空还未出现。而在范例手工补息配景下,本色亦然一种变相的降息;银行体系欠债成本的下降,一定进程上不错确认长端利率对职权阛阓反弹的钝化。上半年经济的亮点在于出口,但影响国内利率的照旧内需。短端利率将成为央行主要操作计营利率。在欠债端成为债市主要驱能源身分之时,可使央行操作更径直影响阛阓,体现央行意识。期内中长端利率走势的相对夷犹可能体现了这少量。在二季度经济增速可能低于5%情况下,咱们照旧要把稳运筹帷幄刺激计谋出台的倏得性。本季度本基金依旧看护利率债短久期策略。利率债的牛市也影响了信用债阛阓。本季度各信用利差在低位盘桓,而品级利差,尤其是劣品级信用利差则进一步创下历史新低,且处于历史极低水平位置。客岁化债之后城投债刊行受限,尤其是劣品级品种,在资产荒的助力下,果然对信用利差和融资成本下降起到超越大的匡助。上半年阐述最好的是劣品级永久期信用债,永久信用利差显贵收窄。债市资产荒意味着债市中枢逻辑转向欠债端。在基建大都完成的后工业期间,不管是城投平台照旧企业本钱开销需求较以往大大减缓,对应的即是高息资产供应的下降,亦然这两年债市欠债端行情启动的重要。手工补息取消后,资金转向非银,表内转向表外,非银流动性充裕,其投资偏好影响了阛阓阐述。关联词咱们依旧合计,类比22年4季度,尽管现时阛阓逻辑自洽,一个外部变量的更动在阛阓极致情况下可能扭转阛阓预期,仅仅时点上难以把抓,咱们能作念的照旧遁入较为上流和拥堵的阛阓。本季度信用债全体依旧零配。本季度转债阛阓陪同阛阓蜿蜒,但种种型转债结构分化显着。跟着转债ETF份额推广,大盘权重转债溢价率有所普及,而廉价弱质转债则出现下降,阛阓全体估值水平压缩;而在6月之后跟着职权阛阓调养,面值退市同样发生,重叠部分品种评级大幅下调,廉价偏债型转债多半跌破债底,中证转债指数抹去本年涨幅。转债阛阓加权收益率进步4%,到达历史极值水平,与红红火火的纯债阛阓造成显著反差。而以大金融转债为主的偏股型转债阐述相抵御跌,逾额收益显着;偏债和均衡转债的转股溢价率则处于历史较高水平。转债文书最主要的开首来自1)正股高潮和2)转股溢价率的上升。咱们追求的是正股高潮带来的转债转股带来的收益,对债性特征转债报以严慎立场。咱们上期季报也敷陈转债高YTM可能更多的体现高风险的赔偿,弗成简短以世俗信用债对待。纯债阛阓历程客岁的风险出清,风险溢价大幅下降,而这点在转债阛阓并未发生。然则,历程本轮下落,相较世俗信用债,转债加权YTM比价处于较高水平,部分品种可能会被错杀。本季度咱们看护转债低竖立。与债市相背,股市在2Q先涨后跌,季末加快调养,简直通盘指数年内都录得负文书,红利股阐述杰出。强盛外需并未带来企业CAPEX的回升,反而会使得财政刺激必要性下降。以前地产企业和城投平台融资行径多为顺周期,经济周期性显着;而当今惟一中央政府有本事加杠杆情况下,中央财政加杠杆的意愿成为重要身分,而其逆周期转换表情使得传统周期分析框架有用性和社融引导意旨下降。尽管中国中央政府有着主要经济体中最低的杠杆率,但无随心度刺激意愿,是以社会枯竭加杠杆主体,亦然本钱阛阓追求笃定性的主因。不像经济上行周期有多半的正响应,包括作事上的得手和家庭钞票的升值,下行周期情况复杂,很多弊病的败露和出清检修当局者的贤慧。结构转型期不时带来的是成长类资产的下落和红利类债券资产的高潮。跟着避险资产握住高潮,风险资产的引诱力握住上升,“低廉”是咱们看好某类资产最好的情理。投资是“反东谈主性”的,任何一种投资策略都不可能十全十好意思,一朝通盘逻辑王人备自洽,意味着距离拐点也不远了。本季度咱们连续看护职权较高仓位,并调养了部分持仓。要而论之,二季度经济有所下行,低于咱们之前预期,不同大类资居品种也因此走出了与预测相左的走势。权衡三季度,逆周期调控使得经济下行可能有底,悲不雅预期可能在运筹帷幄会议召开之后有所扭转,轨制更正红利比拟大范围刺激更允洽中国经济现时近况。利率债收益率重回底部,但进一步下行空间依旧有限;跟着运筹帷幄计谋服从的曩昔,信用债极致的估值使得其受突发身分冲击的本事削弱,需要防护运筹帷幄计谋风险。职权阛阓可能企稳,成长作风可能跑赢;资历大幅调养的部分偏债型品种出现较好的投资契机。

以上内容由本站字据公开信息整理,由算法生成(网信算备310104345710301240019号),与本直立场无关,如数据存在问题请运筹帷幄咱们。本文为数据整理,不合您组成任何投资冷落,投资有风险,请严慎方案。

影音先锋成人

影音先锋成人